エポスプラチナカードを徹底解説!ポイント還元率からマイル交換、特典、メリット、デメリットまで!

エポスプラチナカードはエポスカードで最上級グレードのクレジットカードです。年会費は招待(インビテーション)からの入会でも20,000円(税込)と比較的高価になりますが、その分特典が豊富になっています。特にプライオリティパス付帯で旅行保険が充実しているのが特徴になります。また、ポイント還元率は最大で3.7%で、ANAマイル還元率は最大2.22%、JALマイル還元率は最大1.85%にもなります。いずれも脅威的な数字ですね。以下では特典やメリット、デメリット、お得な入会方法も合わせて解説していきます。

更新履歴(2025年10月4日):最新情報に更新しました。

目次

エポスプラチナカードとは

エポスカードの最上級グレードのクレジットカード

「エポスプラチナカード」は、ショッピングビルとして有名な「マルイ(丸井)」のグループ会社である「エポスカード」が発行するクレジットカードです。

エポスカードには、一般カードとゴールドカード、プラチナカードの3つのグレードがあります。

今回ご紹介する「エポスプラチナカード」はエポスカードの中で最上級グレードとなるクレジットカードです。

他の2券種に比べて年会費が高い代わりに非常に高い還元率と豊富な特典が用意されています。年会費を表でまとめると以下のようになります。

<エポスカードのグレードと年会費一覧>

| 一般カード | ゴールドカード | プラチナカード | |

| 年会費 | 永年無料 | 5,000円(税込) | 30,000円(税込) |

| 年会費割引特典 | – | 年間利用額50万円以上で翌年以降永年無料 | 年間利用額100万円以上で翌年以降20,000円(税込) |

エポスプラチナカードは招待(インビテーション)からの入会で年会費割引

ただし、エポスプラチナカードは、発行元であるエポスカードからの招待(インビテーション)で入会すると年会費が20,000円(税込)に割引になるという特典があります。

招待(インビテーション)を受け取る条件は一般的には「年100万円以上のクレジットカード利用」と言われています。

また、エポスゴールドカードにも招待(インビテーション)で入会すると年会費が永年無料になるという特典があります。

そのため、トータルで年会費を節約するには、まずは年会費無料の一般カードに入会し、利用実績を段階的に積んでいき、最終的にエポスプラチナカードに入会するのがお得です。

<エポスプラチナカードのお得な発行ルート>

- エポスカード(一般カード)を発行する<=年会費永年無料

- エポスカードで年50万円以上を利用する

- 招待(インビテーション)でエポスゴールドカードに入会する<=年会費永年無料

- エポスゴールドカードで年100万円以上を利用する

- 招待(インビテーション)でエポスプラチナカードに入会する<=年会費20,000円

一般カードからスタートするのが面倒な方は、初年度は5,000円(税込)の年会費が必要になりますが、エポスゴールドカードからスタートして招待(インビテーション)を狙うのも良いですね。

エポスプラチナカードの招待(インビテーション)と、エポスカード(一般)にお得に入会する方法については記事の後半で再度詳しくご紹介します。

エポスプラチナカードの基本情報と特典

エポスプラチナカードの特典一覧

エポスプラチナカードの基本情報と特典を表にすると以下のようになります。

エポスプラチナカードを検討されている方はエポスゴールドカードを既に保有している方が多いと思われます。そのため、ここでは分かりやすくするためエポスゴールドカードと比較しています。

<基本情報と特典の比較(プラチナvsゴールド)>

| プラチナカード | ゴールドカード | |

| 年会費 | 30,000円(税込)※年100万円以上で翌年以降20,000円(税込) | 5,000円(税込)※年50万円以上で翌年以降永年無料 |

| ポイント還元率 | 0.5%(200円につき1ポイント) | 0.5%(200円につき1ポイント) |

| ポイント有効期限 | 無期限 | 無期限 |

| 年間ボーナスポイント | 最大100,000ポイント | 10,000ポイント |

| お誕生月ポイント | 2倍 | なし |

| 選べるポイントアップ | 3ショップまでポイント最大2倍 | 3ショップまでポイント最大2倍 |

| 海外旅行保険 | 最大1億円(本人)/2,000万円(家族) | 最大1,000万円(本人) |

| 国内旅行保険 | 最大1億円(本人)/2,000万円(家族) | なし |

| 空港ラウンジ(国内) | 可能(同伴者1名まで) | 可能(本人のみ) |

| 空港ラウンジ(海外) | プライオリティパス | なし |

| 家族をゴールドカードに招待 | 可能 | 可能 |

| ファミリーボーナスポイント | 最大6,000ポイント | 最大3,000ポイント |

| 家族でポイントシェア | 可能 | 可能 |

| プラチナグルメクーポン | 可能 | なし |

| プラチナゴルフ | 可能 | なし |

| コンシェルジュ | 可能 | なし |

エポスプラチナカードのポイント還元率は「0.5%(200円につき1ポイント)」と決して高いものではありません。

しかしながら、「年間ボーナスポイント」で最大2.0%、「選べるポイントアップ」で最大0.5%、「お誕生月ポイント」で最大0.5%、「ファミリーボーナスポイント」で最大0.2%というように還元率を積み上げていくことができます。

全部合わせれば最大3.7%という脅威的なポイント還元率を実現できるのが特徴となっています。

それに加えて、エポスプラチナカードはプライオリティパスが付帯するため国内空港ラウンジに加えて、世界1,000ヶ所以上の海外空港ラウンジも利用することができます。

また、海外旅行保険に加えて国内旅行保険も受けることができます。旅行に持って行くと安心のクレジットカードと言えますね。

海外旅行保険

エポスプラチナカードの海外旅行保険は「自動付帯」となっています。

旅行代金をクレジットカードで支払うことをしなくても、自動的に保険が適用されるため安心感が高くなっています。

補償内容は以下のようになります。傷害死亡・後遺傷害で最高1億円と非常に手厚い内容となっています。また、補償額一部下がるものの、本人だけでなく家族も補償を受けることができます。

また、海外旅行時のケガや病気だけでなく、携行品の盗難や破損などの損害に対しても補償してもらうことができます。この充実さはさすがプラチナカードといった感じですね。

ちなみに、ここでいう家族とは「本会員と生計を共にする親族(6親等内の血族、配偶者、3親等内の姻族)」のことを指しています。

<海外旅行保険の内容(エポスプラチナカード)>

| 本人 | 家族 | |

| 傷害死亡・後遺障害 | 1億円 | 2,000万円 |

| 傷害治療費用 | 300万円 | 200万円 |

| 疾病治療費用 | 300万円 | 200万円 |

| 賠償責任(免責なし) | 1億円 | 1億円 |

| 救援者費用 | 200万円 | 200万円 |

| 携行品損害(免責3,000円) | 100万円 | 100万円 |

| 航空機遅延費用等 | 2万円 | 2万円 |

| 航空機寄託手荷物遅延等費用 | 10万円 | 10万円 |

エポスゴールドカードとの比較は以下になります。エポスゴールドカードには家族に対する補償はないため、ともに本会員に対する補償での比較になります。

全ての項目でエポスプラチナカードの方が圧倒的に優れていることが確認できますね。

特に「航空機遅延費用等」と「航空機寄託手荷物遅延等費用」についてはエポスプラチナカードならではの補償となっているがわかります。

<海外旅行保険の比較(プラチナvsゴールド)>

| プラチナカード | ゴールドカード | |

| 傷害死亡・後遺障害 | 1億円 | 1,000万円 |

| 傷害治療費用 | 300万円 | 300万円 |

| 疾病治療費用 | 300万円 | 300万円 |

| 賠償責任(免責なし) | 1億円 | 2,000円 |

| 救援者費用 | 200万円 | 100万円 |

| 携行品損害(免責3,000円) | 100万円 | 20万円 |

| 航空機遅延費用等 | 2万円 | なし |

| 航空機寄託手荷物遅延等費用 | 10万円 | なし |

ちなみに、エポスカードの海外旅行保険では改悪がありました。2023年10月1日から一般カードとゴールドカードの海外旅行保険は「自動付帯」から「利用付帯」に変更されています。

一方で、プラチナカードは「自動付帯」が維持されます。

さすがはプラチナカードです。これによりプラチナカードの優位性がより際立つ結果になりました。詳細はこちらの記事をご参照ください。

スポンサーリンク

国内旅行保険

エポスプラチナカードの国内旅行保険は「利用付帯」となっています。

海外旅行保険とは違い、旅行代金等をエポスカードで支払う必要があるため注意が必要です。

ただし補償内容は非常に充実しています。他社ではプラチナカードといえども国内旅行保険が付帯していないものもあ中、これは嬉しい特徴と言えます。

特に、家族も対象で、その中に「乗継遅延費用」や「出航遅延費用等」など航空機系の補償も含まれているのは非常に稀なことです。

これはエポスプラチナカードの大きなメリットとなっています。

<国内旅行保険の内容(エポスプラチナカード)>

| 本人 | 家族 | |

| 傷害死亡・後遺障害 | 1億円 | 2,000万円 |

| 入院日額 | 5,000円 | 5,000円 |

| 手術保険金(フランチャイズ7日) | 手術の種類に応じて入院日額の10、20、40倍 | 手術の種類に応じて入院日額の10、20、40倍 |

| 通院日額(フランチャイズ7日 | 3,000円 | 3,000円 |

| 乗継遅延費用(1回の遅延の限度額) | 2万円 | 2万円 |

| 出航遅延費用等(1回の遅延の限度額) | 2万円 | 2万円 |

| 寄託手荷物遅延費用(1回の遅延の限度額) | 10万円 | 10万円 |

| 寄託手荷物紛失費用(1回の紛失の限度額) | 10万円 | 10万円 |

空港ラウンジ(国内)

エポスプラチナカードでは、国内の空港ラウンジを無料で利用することができます。

エポスゴールドカードの場合、無料で利用できるのはカード会員のみですが、エポスプラチナカードでは同伴者1名まで無料で利用できるのが特徴です。

空港ラウンジでは、ソフトドリンクを無料でいただくことができます。

また、時間によっては朝食(パンやドーナツなど)、場所によっては缶ビールやおつまみなどを無料で提供しているところもあります。

最近の空港ラウンジは、保安検査後の制限エリアに設置されていることが多いため、混雑しているロビーを避け、搭乗時間ギリギリまでゆっくりと過ごすことができるのが良いですね。

利用できる空港ラウンジは以下になります。国内の主要な空港を網羅しており、海外では韓国やハワイで利用することができます。

<利用可能な空港ラウンジ>

- 羽田空港

- 成田国際空港

- 新千歳国際空港

- 函館空港

- 仙台国際空港

- 小松空港

- 中部国際空港

- 大阪国際(伊丹)空港

- 関西国際空港

- 神戸空港

- 広島空港

- 松山空港

- 福岡空港

- 北九州空港

- 長崎空港

- 阿蘇くまもと空港

- 大分空港

- 鹿児島空港

- 那覇空港

- ホノルル空港

- 仁川空港

- ホノルルラウンジ(空港外)

各空港ラウンジの営業時間やサービス内容の詳細はそれぞれ以下リンク先をご参照ください。

空港ラウンジ(海外)

エポスプラチナカードには、プライオリティパスを無料で発行することができます。

プライオリティパスを持っていると、世界1,700ヵ所以上の空港ラウンジを利用できるようになります。

プライオリティパスには、いくつかのグレードがありますが、エポスプラチナカードで発行できるのは、最上位となる「プレステージ」です。

「プレステージ」の年会費は「469ドル」ということで、日本円に直すと「70,350円(1ドル=150円)」もします。

このプライオリティパスの特典だけで、エポスプラチナカードの年会費を余裕で回収することができますね。

「プレステージ」の場合、利用回数の制限なく、プライオリティパスの空港ラウンジを「無料」で利用することができます。

プライオリティパスで利用できる空港の多くは、保安検査後の制限エリアに多く設置されています。そのため、搭乗までの時間をゆっくりと過ごすことができるようになります。

ただし、無料で利用できるのはカード会員のみで、同伴者は追加料金が必要になるため注意が必要です。追加料金は「1人35ドル」と定義されています。

いずれにしても、海外旅行をする機会の多い方によりメリットの大きい特典となりますね。

プライオリティパスが使える日本国内のラウンジ一覧はこちらをご参照ください。

また、プライオリティパスが使える世界のラウンジはこちら公式サイトから確認することができます。

参考 TOPページプライオリティパス

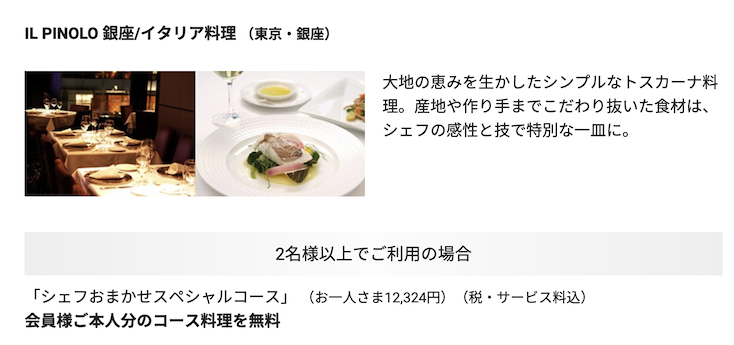

プラチナグルメクーポン

エポスプラチナカードでは、プラチナグルメクーポンというサービスを利用することができます。

これは、全国のハイクラスなレストランでカード会員を含む2名以上の利用で、会員本人のコース代金が無料になるというものです。

2人で利用した場合であれば全体のコース代金が50%オフになるとも考えられますね。

コース代金はお店により10,000円ほどから30,000円ほどまで幅があります。これが1人分無料になるというのはかなりお得度が高いと言えますね。

エポスプラチナカード「プラチナグルメクーポン」の利用例

エポスプラチナカードのポイント還元率

エポスプラチナカードのポイント還元率は最大3.7%

エポスプラチナカードを利用すると「エポスポイント」を貯めることができます。

貯められるのは「200円のカード利用ごとに1ポイント」で「1ポイント=1円」の価値で利用することができます。

そのため、基本的なポイント還元率は「0.5%」ということになります。

最近では、年会費無料のクレジットカードでもポイント還元率1%を謳っているものが多くありますので、正直この0.5%というポイント還元率は物足りないものです。

しかしながら、エポスプラチナカードの場合は「年間ボーナスポイント」と「選べるポイントアップ」「お誕生月ポイント」「ファミリーボーナス」という4つの特典を組み合わせることで、

ポイント還元率を最大3.7%にまで高めることができます。

<エポスゴールドカードのポイント還元率>

- ①基本還元率:0.5%

- ②年間ボーナスポイント:+2%

- ③選べるポイントアップ:+0.5%

- ④お誕生月ポイント:+0.5%

- ⑤ファミリーボーナスポイント:+0.2%

- 合計(①から⑤):最大3.7%!

最大3.7%というポイント還元率は脅威的ですね。以下で順番にご紹介していきたいと思います。

年間ボーナスポイントでポイント還元率+2%

エポスプラチナカードには「年間ボーナスポイント」という特典があります。

これは、年間の利用金額に応じてボーナスポイントを獲得できるというものです。獲得できるのは年間100万円の場合で20,000ポイントで、年間100,000ポイントが上限となっています

100万円の利用で20,000ポイントということで、この時点でのボーナスポイント分のポイント還元率としては「2.0%」という計算になります。

そのため、年100万円を利用するこで基本還元率「0.5%」に加えて「2.0%」を底上げ(追加)する効果があります。

注意点としては、200万円以上を利用するとポイント還元率は下がっていくという点と、ボーナスポイントの上限は1,500万円利用時の100,000ポイントが上限であるという点です。

獲得できるボーナスポイントとポイント還元率を表でまとめると以下のようになります。

<獲得できるボーナスポイントとポイント還元率>

| 利用金額 | ボーナスポイント | ポイント還元率 |

| 100万円 | 20,000ポイント | 2.0% |

| 200万円 | 30,000ポイント | 1.5% |

| 300万円 | 40,000ポイント | 1.33% |

| 500万円 | 50,000ポイント | 1.0% |

| 700万円 | 60,000ポイント | 0.86% |

| 900万円 | 70,000ポイント | 0.78% |

| 1,100万円 | 80,000ポイント | 0.73% |

| 1,300万円 | 90,000ポイント | 0.69% |

| 1,500万円 | 100,000ポイント | 0.67% |

そのため、ポイント還元率にこだわる場合は、エポスプラチナカードの利用金額は年100万円ぴったりに留めておくのが良いという形になりますね。

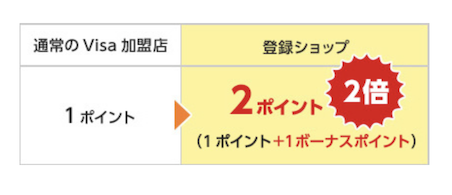

選べるポイントアップでポイント還元率+0.5%

エポスプラチナカードには「選べるポイントアップ」という特典があります。

これは、対象ショップの中からよく利用するショップを登録するだけで、カード利用時のポイントが最大2倍になるというものです。

通常で獲得できるのは「200円=1ポイント」ですが、この登録ショップでは「200円=3ポイント」となります。そのため、ポイント還元率が0.5%から1.0%というように「0.5%」を底上げ(追加)する効果があります。

登録料は無料で、登録当日からポイントアップの対象となります。

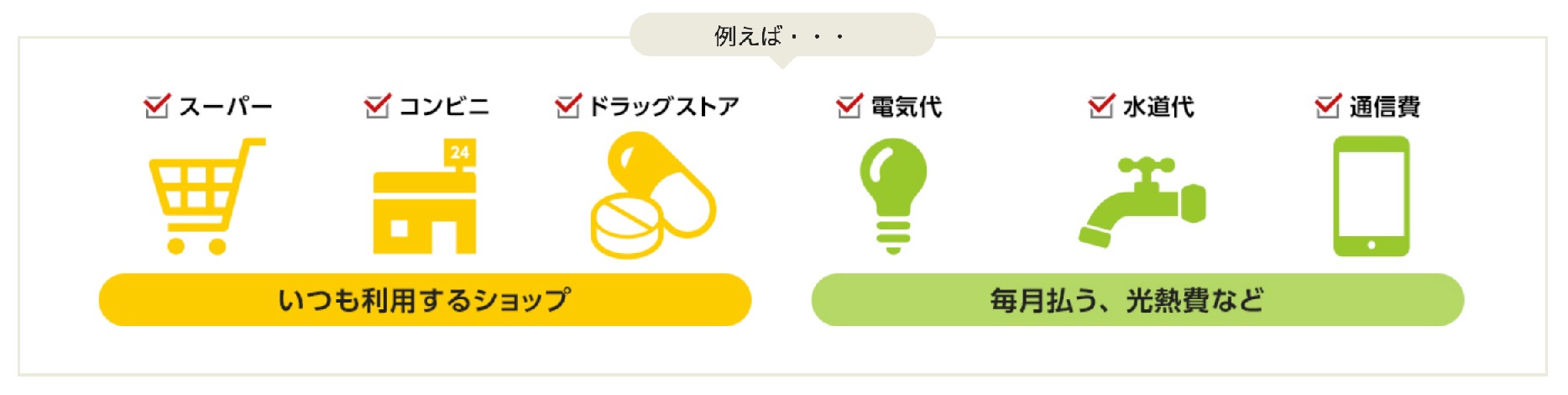

選べるポイントアップショップは、スーパー、コンビニ、ドラッグストア、電気代、水道代、通信費など多岐に渡ります。全部で300店舗以上が用意されています。

ただし、お得な反面、このポイントアップショップに登録できるのは「3店舗」までという制限があります。

そのため、他のクレジットカードとのバランスを考えてショップ登録するのがお得です。

例えば、アメックスカードの場合は「1%=>0.5%」、楽天カードの場合は「1%=>0.25%」というように、電気代や水道代などの公共料金では、ポイント還元率が下がってしまいます。

アメックスカード「加算対象外・100円=1ポイントとして換算されない加盟店」

そのため、これらのカードを利用している場合は、電気、ガス、水道などをポイントアップショップに登録するのがオススメです。

一方で、ポイントアップするショップは、登録後3ヵ月間は変更ができません。登録はよく考えてから実施するようにしましょう。

選べるポイントアップの倍率は以前は「最大3倍」でしたが2025年4月1日から「最大2倍」に改悪となっています。

お誕生月ポイントでポイント還元率+0.5%

エポスプラチナカードには「お誕生月ポイント」という特典があります。

通常で獲得できるのは「200円=1ポイント」ですが、誕生月の利用に限り2倍の「200円=2ポイント」となります。

そのため、ポイント還元率が0.5%から1.0%というように「0.5%」を底上げ(追加)する効果があります。

地味な特典ですが、ボーナスポイントに上限はないため利用金額が大きい方にとってはメリットが大きくなります。金額の大きな買い物は誕生月にまとめるようにしたいですね。

スポンサーリンク

ファミリーボーナスポイント還元率+0.2%

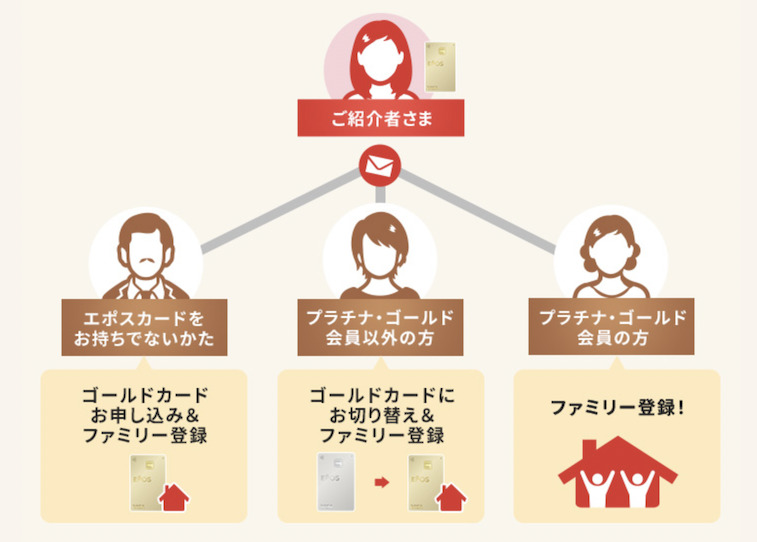

エポスプラチナカードの特典のひとつとして「家族をゴールドカードに招待」というものがあります。

招待された家族は年会費永年無料でエポスゴールドカードを保有することができます。

エポスプラチナカード「家族をゴールドカードに招待」

そして、家族をエポスゴールドカードに招待してカード発行の後、ファミリー登録をすると年間の利用金額(家族合計)に応じてボーナスポイントを獲得できるようになります。

獲得できるボーナスポイントは以下のようになっています。

<ファミリーボーナス>

| 利用金額(家族合計) | ボーナスポイント(ひとり以上がプラチナ) | ポイント還元率 |

| 100万円 | 2,000ポイント | 0.2% |

| 200万円 | 4,000ポイント | 0.2% |

| 300万円 | 6,000ポイント | 0.2% |

100万円の利用で2,000ポイントということで、ポイント還元率としては「0.2%」という計算になります。

そのため、年100万円(300万円まで、100万円単位)の利用で、ポイント還元率を「0.2%」を底上げする効果があります。

このファミリーボーナスを考慮するとポイント還元率は最大3.7%という計算になります。表でまとめると以下のようになります。

<エポスプラチナカードのポイント還元率>

| 個人利用 | 家族利用(エポスファミリー) | |

| 基本還元率 | 0.5% | 0.5% |

| 年間ボーナスポイント | +2.0% | +2.0% |

| 選べるポイントアップ | +0.5% | +0.5% |

| お誕生月ポイント | +0.5% | +0.5% |

| ファミリーボーナス | なし | +0.2% |

| 合計 | 3.5% | 3.7% |

家族がいる方は、その家族がエポスゴールドで決済するかはとりあえず置いておいても、エポスゴールドカードに招待してファミリー登録した方がお得となりますね。

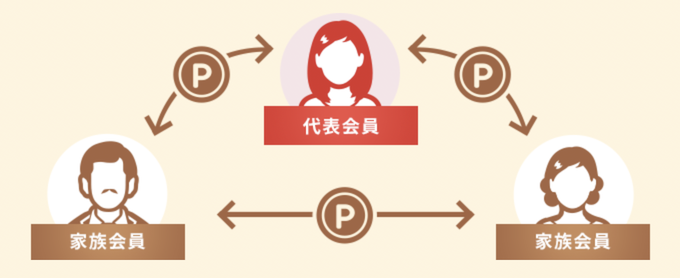

ちなみに、ファミリー登録しておけば家族でエポスポイントをシェアすることもできます。

エポスファミリー登録「ポイントシェア」

エポスプラチナカードのマイル交換

マイル還元率はANAマイルで最大2.22%、JALマイルで最大1.85%

貯めたエポスポイントは、丸井でのシッピング割引や商品券への交換、他ポイントへの交換などにも利用することができます。

陸マイラーとして注目したいのは、他ポイントへの交換の部分です。エポスポイントは、ANAマイルとJALマイルに交換することができます。

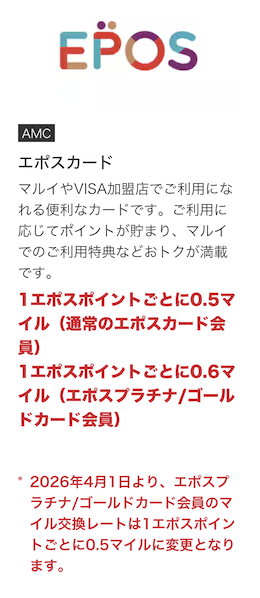

交換レートは一般カードの場合はどちらも50%ですが、エポスプラチナカードおよびエポスゴールドカードの場合はANAマイルに限って交換レートが60%にアップするという特典があります。

<エポスポイントのマイル交換レート>

| ANAマイル | JALマイル | |

| 交換レート(一般カード) | 50%(1,000ポイント=>500マイル) | 50%(1,000ポイント=>500マイル) |

| 交換レート(ゴールドカード) | 60%(1,000ポイント=>600マイル) | 50%(1,000ポイント=>500マイル) |

エポスプラチナカードのポイント還元率は最大で4.2%でしたので、マイル還元率はANAマイルで最大2.22%、JALマイルで最大1.85%ということになります。

<マイル還元率>

- ANAマイル:最大2.22%(=3.7% x0.6)

- JALマイル:最大1.85%(=3.7% x0.5)

この最大のマイル還元率は、複数の特典(ポイントアップ)の組み合わせで実現できるものですので、常に実現できるわけではありません。

それでも、ANAマイルで最大2.22%、JALマイルで最大1.85%という還元率の高さは脅威的と言えますね。

ANAカードやJALカードといったマイルを貯める専用のクレジットカードの数字を遥かに凌駕しています。

ゴールド&プラチナ会員特典であったANAマイルへの交換レートが「60%」となる優遇は2026年3月31日で終了となります。2026年4月1日からは一般カードと同じ「50%」となります。

エポスプラチナカードのメリット

エポスポイントで年会費を支払うことができる

エポスプラチナカードには、エポスポイントで年会費を支払うことができるという特典があります。これはエポスプラチナカード独自のものです。

エポスプラチナカードの年会費は割引特典を利用していれば20,000円(税込)となっています。

そのため、100万円利用時に獲得できるボーナスポイント(20,000ポイント)を年会費に充当すれば、年会費を無料化することができます。

年100万円以上を継続的に利用できる方であれば、エポスプラチナカードの豊富な特典を享受しつつ、年会費を無料のような感覚で維持していくことができるという訳です。

当記事でご紹介したような豊富な特典を年会費無料のような感覚で利用できるというのは魅力的ですね。

エポスプラチナカードのデメリット

ポイント還元率を高めるには条件を満たしていく必要あり

エポスプラチナカードは、脅威的なポイント還元率およびマイル還元率を実現できるという大きな特徴に比べれば大きなデメリットはありません。

ただし、あえてデメリットを挙げると以下になります。

<エポスゴールドカードのデメリット>

- ポイント還元率を最大にするには年100万円の利用が必要

- ポイント還元率を最大にできるのは登録の3ショップまで

- ポイント加算が200円単位(200円未満の利用ではポイントが貯まらない)

「1」と「2」については、エポスプラチナカードのメリットと裏返しですが、最大のポイント還元率を叩き出すには条件を満たしている必要があるため注意が必要です。

「3」は本当に微々たるデメリットです。気にしなくても良いレベルのものですね。

エポスプラチナカードの発行をおすすめする方

エポスプラチナカードの発行をおすすめするのは「①年100万円以上の決済が継続的に可能で旅行好きな方」もしくは「②年300万円以上の決済が継続に可能な方」です。

①の場合は特にプライオリティパスや海外旅行保険を十分に活用できる、海外旅行に行く頻度の高い方であれば尚更良いという形になります。

①年100万円以上の決済が継続的に可能で旅行好きな方

例として、年100万円利用した場合に獲得できるポイント数を、エポスゴールドカードとエポスプラチナカードで比較したいと思います。

試算結果は以下になります。ここでは、100万円のうち3割が「選べるポイントアップ」だった場合を想定しています。

エポスプラチナカードの方が11,000ポイント多く獲得できるという結果になりました。

<獲得できるポイント数の比較(プラチナvsゴールド)>

| 年100万円利用 | プラチナカード | ゴールドカード |

| 通常利用(100万円、0.5%還元) | 5,000ポイント | 5,000ポイント |

| 選べるポイントアップ(30万円、+0.5%還元) | 1,500ポイント | 1,500ポイント |

| 年間ボーナスポイント(100万円) | 20,000ポイント | 10,000ポイント |

| ファミリーボーナス | 2,000ポイント | 1,000ポイント |

| ①合計 | 30,000ポイント | 19,000ポイント |

| ②年会費(招待利用) | 20,000円 |

永年無料 |

| 差し引き(①-②) | +8,500円分 |

+17,500円分 |

招待(インビテーション)からの入会で、エポスプラチナカードは年会費が20,000円(税込)、エポスゴールドカードの年会費は永年無料になります。

このことを考慮に入れると、エポスプラチナカードの方が差し引きでは9,000円分ほど不利という形になります。

エポスゴールドカードを持っている状態でエポスプラチナカードに切り替えるかどうかは、プライオリティパスや海外旅行保険といった特典に、差額である9,000円以上の価値を見出せるかどうかにかかっているということになりますね。

エポスゴールドカードの還元率からメリット、デメリットの詳細はこちらにまとめています。合わせてご参照ください。

スポンサーリンク

②年300万円以上の決済が継続に可能な方

一方で「年300万円以上利用できる方」であれば、その他の特典を利用できるかどうかにかかわらずエポスプラチナカードの方がお得になります。

試算結果は以下になります。ここでは、300万円のうち3割が「選べるポイントアップ」だった場合を想定しています。エポスプラチナカードの方が33,000ポイント多く獲得できるという結果になりました。

<獲得できるポイント数の比較(プラチナvsゴールド)>

| 年100万円利用 | プラチナカード | ゴールドカード |

| 通常利用(300万円、0.5%還元) | 15,000ポイント | 15,000ポイント |

| 選べるポイントアップ(100万円、+0.5%還元) | 5,000ポイント | 5,000ポイント |

| 年間ボーナスポイント(300万円) | 40,000ポイント | 10,000ポイント |

| ファミリーボーナス | 6,000ポイント | 3,000ポイント |

| 合計 | 71,000ポイント | 38,000ポイント |

| ②年会費(招待利用) | 20,000円 | 永年無料 |

| 差し引き(①-②) | +46,000円分 | +33,000円分 |

年会費を考慮してもエポスプラチナカードの方が13,000円分ほどお得になりますね。

エポスゴールドカードをお得に発行する方法

ポイントサイトを経由することで1万円近くお得に

エポスプラチナカードの年会費を無料にするお得な発行ルートは以下のようになっていました。

このうち、ステップ1の「エポスカード(一般カード)を発行する」際にポイントサイトを経由することで、タイミングによっては1万円近くお得になります。

<エポスプラチナカードのお得な発行ルート>

- エポスカード(一般カード)を発行する<=年会費永年無料

- エポスカードで年50万円以上を利用する

- 招待(インビテーション)でエポスゴールドカードに入会する<=年会費永年無料

- エポスゴールドカードで年100万円以上を利用する

- 招待(インビテーション)でエポスプラチナカードに入会する<=年会費20,000円

例えば、ポイントサイトのモッピーでは、エポスカード(一般カード)の発行で15,000円分のポイントを獲得できる案件の募集を行っていました(ポイント数はタイミングによって異なります)。

さらに、エポスカード側でも入会特典として2,000円分のポイントを獲得できましたので、合計では17,000円分の価値を獲得できるという計算になります。

<ポイントサイト経由のエポスカード(一般カード)発行で獲得できる価値>

- ①ポイントサイト側:15,000円分のポイント

- ②エポスカード側:2,000円分のポイント

- 合計(①+②):17,000円分の特典

最新のポイント数はこちらモッピーの公式サイトをご参照ください。

また、エポスカードの入会キャンペーンの詳細はこちらの記事も合わせてご参照ください。

ポイントサイトでは入会キャンペーンで獲得できる特典が高騰しており、うまく活用することで1万円近いポイントをまとめて獲得することができます。詳細はこちらの記事をご参照ください。

エポスプラチナカードの招待(インビテーション)

年100万円以上のクレジットカード利用で招待(インビテーション)が到着

エポスプラチナカードの招待(インビテーション)の基準(条件)は、一般的には「年100万円以上のクレジットカード利用」と言われています。

私の場合は、エポスゴールドカードで100万円を税金払いで利用し、その後Suicaチャージに月5,000円ほど、ガスと水道代で月1万円ほどを利用したところで招待(インビテーション)がやってきました。

合計金額では100万円をちょっと超えた感じですね。

「年100万円以上のクレジットカード利用」というのは間違いではなく、それは税金払いでもOKということが確認できたと思います。

エポスプラチナカードの招待(インビテーション)

招待(インビテーション)には有効威期限があるため注意

ちなみに、招待(インビテーション)はメールでやってきました。また、エポスアプリでも同様に招待(インビテーション)を確認することができました。

招待(インビテーション)には「到着した日から1ヶ月間」という期限が設定されていました。利用条件をクリアした後は、メールやエポスアプリのメッセージを見逃さないように注意しましょう。

まとめ

エポスプラチナカードはエポスカードで最上級グレードのクレジットカードです。

年会費は招待(インビテーション)での入会でも20,000円(税込)と比較的高価になりますが、その分特典が豊富になっています。

特にプライオリティパス付帯で旅行保険が充実しているのが特徴になります。

また、ポイント還元率は最大で3.7%も可能で、ANAマイル還元率は最大2.22%、JALマイル還元率は最大1.85%にもなります。いずれも脅威的な数字ですね。

エポスプラチナカードの入会をおすすめするのは、「①年100万円以上の決済が継続的に可能で旅行好きな方」もしくは「②年300万円以上の決済が継続に可能な方」です。

①の場合は特にプライオリティパスや海外旅行保険を十分に活用できる、海外旅行に行く頻度の高い方であれば尚更良いという形になります。

該当する方はぜひご検討いただければと思います。その際は当記事でご紹介した「お得に入会する方法」も合わせてお試しいただければと思います。

陸マイラーの方には「JQエポスゴールド」もおすすめです。エポスポイントからJRキューポへの交換が可能で、ANAマイル還元率は最大1.82%、JALマイル還元率は最大1.56%を実現できます。

それでは、また!